Instytucje finansowe oraz banki musza ocenić ryzyko z udzieleniem klientowi kredytu. Robią to za pomocą Biura Informacji Kredytowej o którym już pisałem wcześniej. Do ocenienia wiarygodności jest używana ocena punktowa/scoring (ang. score). Oczywiście im wyższa ocena tym lepiej dla klienta oraz banku, bo ryzyko jest mniejsze.

Do wyliczenia oceny punktowej stosowana jest odpowiednia, starannie opracowana formuła matematyczna. Wiarygodność kredytowa podmiotu jest określana poprzez porównanie do klientów, którzy już otrzymali kredyty. Im bardziej dany profil jest podobny do profilu klientów spłacających swoje kredyty w terminie, tym otrzymuje się wyższą ocenę. Ostateczna wartość scoringowa jest sumą punktów uzyskanych przez klienta za poszczególne elementy jego profilu (charakterystyki).

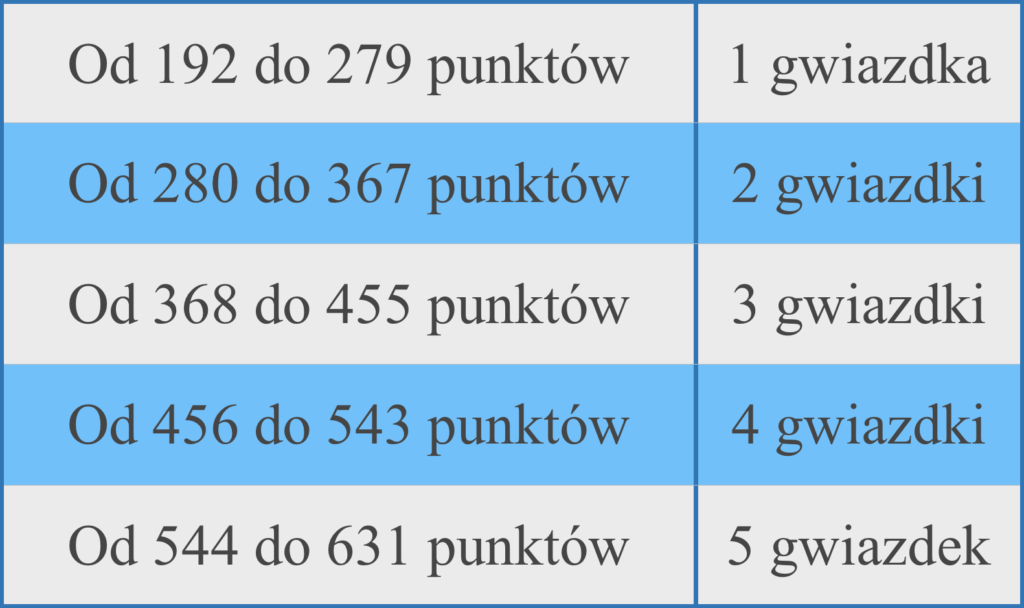

Ocena punktowa BIK przyjmuje wartości od 192 do 631 punktów; dodatkowo prezentowana jest w postaci gwiazdek (od 1 do 5 gwiazdek).

![]() Zależność między punktami a liczbą gwiazdek:

Zależność między punktami a liczbą gwiazdek:

Jeśli w BIK nie ma informacji o Tobie (bo np. nigdy nie brałeś kredytu), wtedy Twoja ocena punktowa nie zostanie naliczona. Weryfikacja BIK pomaga instytucjom finansowym ocenić ryzyko kredytowe, ale nie jest to jedyne kryterium brane pod uwagę.

Co według oficjalnych informacji z Biura Informacji Kredytowej obniża ocenę punktową?

1. Opóźnienie w racie spłat kredytu

- długość opóźnienie w spłacie kredytu

- czas jaki minął od ostatniego opóźnienia w spłacie

- wystąpienie zaległości w spłacie oraz wysokość tej zaległości

2. Wykorzystanie limitu kredytowego

- Wykorzystanie limitu kredgo

- przekroczenie limitu kredytowego

- wysoki poziom wykorzystania limitu kredytowego

3. Duża aktywność kredytowa

- duża liczba nowo otwartych kredytów w ostatnim czasie

- duża liczba wniosków kredytowych złożonych w ostatnim okresie

- krótki czas od złożenia ostatniego wniosku kredytowego

Czym dokładnie jest Scoring?

„Scoring jest metodą punktowej oceny ryzyka kredytowego. Polega ona na określeniu wiarygodności kredytowej Klienta na podstawie porównania jego profilu z profilem Klientów, którzy już otrzymali kredyty. Im bardziej profil danego Klienta jest podobny do profilu Klientów terminowo spłacających swoje kredyty w przeszłości, tym lepszą ocenę punktową otrzyma ten Klient” [www.bik.pl]

Co wpływa na poprawę Scoringu klienta?

- Dobra terminowość spłacania zobowiązań

- Brak dużej skłonności do zadłużania się

- Nie przekraczanie limitów debetowych na kontach i kredytowych na kartach

Czy inni kredytobiorcy mają wpływ na scoring klienta?

Niestety odpowiedz brzmi: Tak. Scoring osoby X zależy także od punktacji osób jemu podobnych. Ale jak BIK może określić osoby podobne do klienta X? Najprawdopodobniej wiąże takie dane jak przedziały wiekowe, wielkość i liczbę zobowiązań wraz z informacjami na temat spłacalności. Wynika z tego że ta wartość punktowa może zmieniać się wraz z przedziałem wiekowym, ilości posiadanych kredytów itp.

Jeśli doceniasz wartość jaką przekazałem – proszę udostępnij wpis dalej.

UDOSTĘPNIJ – po lewej jest panel „social media”

Chcesz otrzymywać powiadomienia o nowościach na blogu to zostaw swojego maila w newsletterze.

Nie spamuje skrzynki, przesyłam tylko wartościowe informacje.

[ulp id=’2G9XAfe72pkUVV5I’]